「iDeCo(イデコ)って、どんな制度かよくわからない」

「どんな人がやると得なの?」

そんな疑問を持つ方に向けて、iDeCoを解説します。

私自身も2020年からiDeCoを始め、

節税と老後資金づくりの両方で、効果があると実感している制度です。

iDeCo(イデコ)とは?一言でいうと

iDeCoとは、

自分で準備する「老後専用の積立年金制度」です。

特徴をシンプルにまとめると、

- 毎月決まった金額を積み立てる

- 掛金がそのまま節税になる

- 運用で増えた利益も非課税

- 原則60歳まで引き出せない

節税しながら老後資金を確実に貯める仕組み

です!

なぜiDeCoは節税になる?仕組みを解説

iDeCo最大の特徴は、

掛金が「所得控除」になることです。

所得控除とは?

税金は、

「年収そのもの」ではなく

年収 − 控除 = 税金がかかる金額 に対して計算されます。

つまり、

年収 −(控除+iDeCoの掛け金) = 税金がかかる金額 ←ここが安くなる!

👉 iDeCoに積み立てた分だけ、税金の対象が減る

という仕組みです。

この税金分は投資成績に関わらず、必ず安くなります。

【具体例】年収350万〜世帯年収800万円層の節税イメージ

前提条件(一例)

まずは下記のモデルケースで、いくら節約になるのかを計算してみます。

- iDeCo掛金:月23,000円(年27.6万円)

- 所得税+住民税:約15〜20%

年間の節税額

| 税率の目安 | 年間節税額 |

|---|---|

| 約15% | 約4.1万円 |

| 約20% | 約5.5万円 |

👉 毎年4〜5万円前後の節税効果

これは運用成績に関係なく、

確実に得られる節税額です。

「所得税+住民税15〜20%」とはどんな人?

年収350万円〜世帯年収800万円程度の場合、

多くの方が次の表に該当します。

| 年収目安 | 所得税 | 住民税 | 合計 |

|---|---|---|---|

| 350万円前後 | 約5% | 約10% | 約15% |

| 400〜500万円 | 約10% | 約10% | 約20% |

| 600万円以上 | 約20% | 約10% | 約30% |

※扶養・控除の状況で前後します

月に23,000円をiDeCoで投資した場合、

年収350万円 => 約4.1万円の節税

年収400万円 => 約5.5万円の節税

👉このように、 iDeCoは、

税率が高い人ほど、節税メリットが大きくなる制度になっています。

少額でもiDeCoをやる意味はある?

結論:あります。

理由は次の3つです。

① 少額でも「確実な節税」になる

例えば、年収が350万円の人が、iDeCoで月5,000円を積み立てた場合、

節税効果は年間9,000円。

- 10年で9万円

- 20年で18万円

月10,000円の積み立てなら、節税効果は年間18,000円。

- 10年で18万円

- 20年で36万円

👉 何もしなければ払っていた税金が、手元に残る

これはiDeCoをやるうえで大きなメリットです。

② 老後資金を「生活費と切り分けられる」

老後資金というのは、誰しも確実に用意したいお金です。

ただ、資産として一元管理する場合、

将来への不安から「貯蓄は多ければ多いほどいい」という志向になり、

やみくもに守るお金が増えていきます。

その結果として、人生で一番若い今を思い切り楽しめずに

過ごしてしまうのはとてももったいないことだと思います。

名著、DIE WITH ZEROでは、

人がお金の価値を最大化できる年齢は『26〜35歳』とされています。

理由は、この年代が「お金」「健康」「時間」のバランスが最もよく、同じ支出でも得られる経験の満足度が高いからだと説明されています。

これらを総合的に考えると、

60歳までは引き出せないというiDeCoの仕組みは、

今使うお金と将来に備えるお金との切り分けができるため、

ライフプランニングをする際の非常に大きなメリットです。

③ 掛金はライフステージに合わせて変えられる

iDeCoは月5,000円から始めることができます。

「育休や介護などで世帯収入が減る」、「教育資金や急な出費が増えた」という場合は、

一時的にやめる(掛金の拠出をストップする)ことも可能です。

また、掛金は年1回にだけ変更することができます。

【職業・年金制度別】iDeCoの上限額一覧(月額)

| 区分 | 状況 | 上限額(月額) |

| 自営業・フリーランス | 第1号被保険者 | 68,000円 ※1 |

| 会社員(企業年金なし) | お勤め先に企業型DCや確定給付年金がない | 23,000円 |

| 会社員(企業年金あり) | 企業型DC、確定給付年金(DB)などがある | 20,000円 ※2 |

| 公務員 | 共済組合に加入している | 20,000円 ※2 |

| 専業主婦(主夫) | 第3号被保険者 | 23,000円 |

※1:国民年金基金の掛金や付加保険料と合算した枠です。

※2:2024年12月より一律2万円となりました。(ただし、企業型年金などの他制度の掛金と合算して月5.5万円が上限となるルールがあります)

先ほどの「年収350万円」のモデルケースの方(会社員)であれば、

基本的には「23,000円」か「20,000円」のどちらかが上限になるケースがほとんどです。

1. お勤め先に「企業型DC(企業型確定拠出年金)」がある場合

上限は 20,000円 です。

ただし、会社が出してくれる掛金(事業主掛金)が多い場合、iDeCoと合算して5.5万円を超えない範囲にする必要があるため、人によっては5,000円〜20,000円の間で変動することがあります。

2. 公務員の方

以前は月1.2万円が上限でしたが、現在は 月20,000円 まで拡大されています。

3. 企業年金が全くない会社員・専業主婦の方

上限は 23,000円 です。

このように職業や年金制度によって上限が決められていますので、

この範囲内で、ライフステージに合わせて、

- 月5,000円

- 月10,000円

- 余裕があれば増額

と、検討していくのが良いと思います。

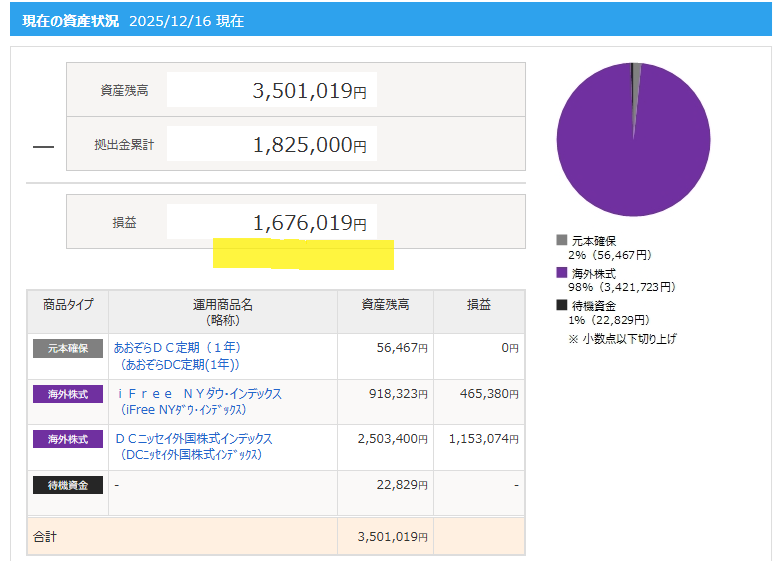

私のiDeCo運用実例(参考)

- 開始:2020年

- 毎月の掛金:23,000円

- 投資先:外国株式インデックス

夫婦ともにこの条件でiDeCoをやっており、

現在は160万円×2人分=320万円の利益が出ています。

また、税金は約10万円×5年=約50万ほど安くなっています。

iDeCoは確定申告が必要?

会社員の場合

✔ 多くのケースで 年末調整で対応可能

✔ 「iDeCo掛金払込証明書」を会社に提出するだけ

👉 確定申告は原則不要

確定申告が必要になるケースと申告手順

確定申告が必要になるケースは以下の場合です。

- 自営業・フリーランス

- 年末調整を受けていない

- 医療費控除などで確定申告をする場合

また、申告する場合の流れは次の通りです。

確定申告の4つのステップ

1.申告書を提出し、税金を精算する

翌年2月16日〜3月15日に、e-Tax・郵送・税務署窓口のいずれかで提出します。

追加で納税が必要なら期限までに納付し、納めすぎの場合は後日、還付金が指定口座に振り込まれます。

2.書類を準備する

源泉徴収票、支払調書、経費のレシート・領収書、各種控除証明書(iDeCo・生命保険・医療費など)、マイナンバー確認書類・身分証などを揃えます。

3.1年分の所得を整理する

1月1日〜12月31日の収入と経費を集計し、「所得(もうけ)」を計算します。

個人事業主であれば帳簿(売上・経費)をつけ、その集計をもとに所得を出します。

4.確定申告書を作成する

国税庁の作成コーナーや会計ソフト、または手書きで申告書第一表・第二表などを作成します。

所得の種類ごとに金額を入力し、控除(基礎控除、社会保険料控除、iDeCoなど)も忘れずに反映します。

60歳まで引き出せないのは本当にデメリット?

iDeCo特有の60歳縛りについては、

余剰資金で積み立てる分にはメリットとなり得ます。

- 生活費

- 教育費

- 老後資金

この3つを分けて、考えることができるため、

家計管理はむしろラクになります。

👉 「使えない」ではなく

👉 「守っているお金」

という考え方です。

まとめ|iDeCoをやるメリット

iDeCoは、

- 派手に増える制度ではない

- でも確実に効く制度

です。

✔ 毎年の節税

✔ 老後資金の確保

✔ 将来の不安を減らす

この3つを同時に叶えたい人に、

iDeCoはとても相性の良い制度です。

コメント